Immobiliennachfolge in der Schweiz: Steuerliche Fallstricke und Gestaltungsmöglichkeiten zwischen Familienstrategie und Fiskalrealität

Die Übertragung von Immobilien im Rahmen der Nachlassplanung ist steuerlich hochkomplex und wird oft unterschätzt. In der Schweiz treffen hierbei kantonale Besonderheiten, latente Steuerlasten und rechtliche Strukturierungsfragen aufeinander – ein Spannungsfeld, das sowohl für Immobilieneigentümer/-innen als auch für Berater/-innen fundiertes Wissen und vorausschauendes Handeln verlangt. Dieser Beitrag beleuchtet zentrale Stolpersteine im schweizerischen Steuerrecht bei der Immobiliennachfolge – und zeigt auf, wo Gestaltungspotenziale, aber auch Risiken lauern.

© iStock.com/kazuma seki

1. Grundstückgewinnsteuer: Steueraufschub mit Nebenwirkungen

Die Grundstückgewinnsteuer zählt zu den zentralen fiskalischen Faktoren bei der Übertragung von Immobilien. Sie wird grundsätzlich bei der Veräusserung von Liegenschaften fällig und basiert auf dem steuerbaren Gewinn – der Differenz zwischen dem Veräusserungserlös und den sogenannten wertvermehrenden Anlagekosten. Besonders im Kanton Zug, wo Steuersätze zwischen 10% und 60% variieren, können sich erhebliche Steuerfolgen ergeben – abhängig von der Haltedauer und der erzielten Rendite.

Eine Besonderheit stellt das Wahlrecht dar, das bei einer Besitzdauer von über 25 Jahren erlaubt, den Verkehrswert von vor 25 Jahren anstelle der effektiven Anlagekosten als Bemessungsgrundlage zu wählen. Diese Option kann den steuerbaren Gewinn deutlich beeinflussen – vorausgesetzt, die kantonalen Regelungen erkennen sie an. Es handelt sich hier um ein Gestaltungselement, das in der Praxis oft zu wenig berücksichtigt wird.

1.1 Steueraufschub bei Erbgang und Schenkung

Ein Steueraufschub tritt dann ein, wenn der Eigentumswechsel nicht durch Verkauf, sondern durch Erbgang, Erbvorbezug oder Schenkung erfolgt. Steuerlich handelt es sich hierbei nicht um eine Befreiung, sondern um eine zeitliche Verschiebung der Steuerpflicht – die latente Steuerlast bleibt bestehen und geht auf die Erwerberpartei über.

Besondere Aufmerksamkeit verdient die sogenannte gemischte Schenkung. Diese liegt vor, wenn das Entgelt – etwa in Form einer Schuldübernahme oder einer Teilzahlung – den Verkehrswert der Liegenschaft nicht übersteigt. Der Grenzwert für eine steuerlich akzeptierte gemischte Schenkung liegt bei maximal 75% des Verkehrswerts. Wird diese Grenze überschritten, kann der Steueraufschub entfallen, was zu einer unmittelbaren Grundstückgewinnsteuerpflicht führt. Die kantonalen Regelungen hierzu sind unterschiedlich und deshalb abzuklären.

Grundstückgewinnsteuer

|

Latente Steuern

|

|

Anlagekosten

|

CHF 600`000

|

|

Heutiger Verkehrswert

|

CHF 1`300`000

|

|

Preis für Kind

|

CHF 850`000 (Hypothek/Zahlung)

|

|

Aufschub/keine Steuer!

|

|

Erwerbendes Kind zahlt CHF 850`000, kann aber später nur Anlagekosten von CHF 600`000 geltend machen!

|

|

Total latente Steuer auf Differenz zwischen

|

|

Verkehrswert

|

CHF 1`300`000

|

|

Anlagekosten

|

CHF 600`000

|

|

«Stille Reserve»

|

CHF 700`000

|

|

= 10%

|

CHF 70`000 latente Steuer

|

Ein exemplarischer Fall verdeutlicht die Problematik: Eine Liegenschaft mit Anlagekosten von CHF 600’000 und einem heutigen Verkehrswert von CHF 1’300’000 wird an ein Kind zum Preis von CHF 850’000 übertragen. Es erfolgt kein sofortiger Steuerabzug, da die Auflagen für den Aufschub erfüllt sind. Dennoch entsteht eine latente Steuerpflicht in Höhe von ca. CHF 70’000 (10% der stillen Reserven von CHF 700’000). Diese versteckte Belastung sollte bereits bei der Bewertung von Erbvorbezügen oder Schenkungen berücksichtigt werden – sowohl in rechtlicher als auch in finanzieller Hinsicht.

1.2 Ersatzbeschaffung bei Eigenheimen

Ein Sonderfall des Steueraufschubs ergibt sich bei der Ersatzbeschaffung eines Eigenheims. Wenn ein Hauptwohnsitz veräussert und innerhalb von zwei Jahren ein neues Objekt als Hauptwohsitz erworben wird, kann unter bestimmten Voraussetzungen ein Aufschub der Grundstückgewinnsteuer erreicht werden. Voraussetzungen sind:

-

Beide Objekte (das veräusserte und das erworbene) müssen als Hauptwohnsitz dienen.

-

Die veräussernde und die erwerbende Person müssen identisch sein – insbesondere bei Ehepaaren ist hier auf Miteigentumsverhältnisse zu achten.

-

Die Ersatzbeschaffung muss innerhalb eines bestimmten Zeitraums erfolgen (meist ± 2 Jahre).

Grundstückgewinnsteuer

|

Ersatzbeschaffung Eigenheim

|

|

Berechnungsbeispiel

|

|

Anlagekosten Erstobjekt

|

CHF 600`000

|

|

Verkaufspreis Erstobjekt

|

CHF 1`100`000

|

|

Gewinn

|

CHF 500`000

|

|

Anlagekosten Ersatzobjekt

|

CHF 950`000

|

|

Aufschub

|

CHF 350`000

|

|

Steuerbarer Gewinn/kein Aufschub

|

CHF 150`000

|

Ein Beispiel illustriert den steuerlichen Effekt: Wird ein Eigenheim mit Anlagekosten von CHF 600’000 für CHF 1’100’000 verkauft und ein Ersatzobjekt für CHF 950’000 erworben, ergibt sich ein steuerbarer Gewinn von CHF 150’000. Der restliche Betrag (CHF 350’000) kann aufgeschoben werden. Dies erlaubt eine steuerliche Glättung – allerdings nur, wenn sämtliche Voraussetzungen erfüllt sind.

2. Erbschafts- und Schenkungssteuer: Föderale Fragmentierung als Risikoquelle

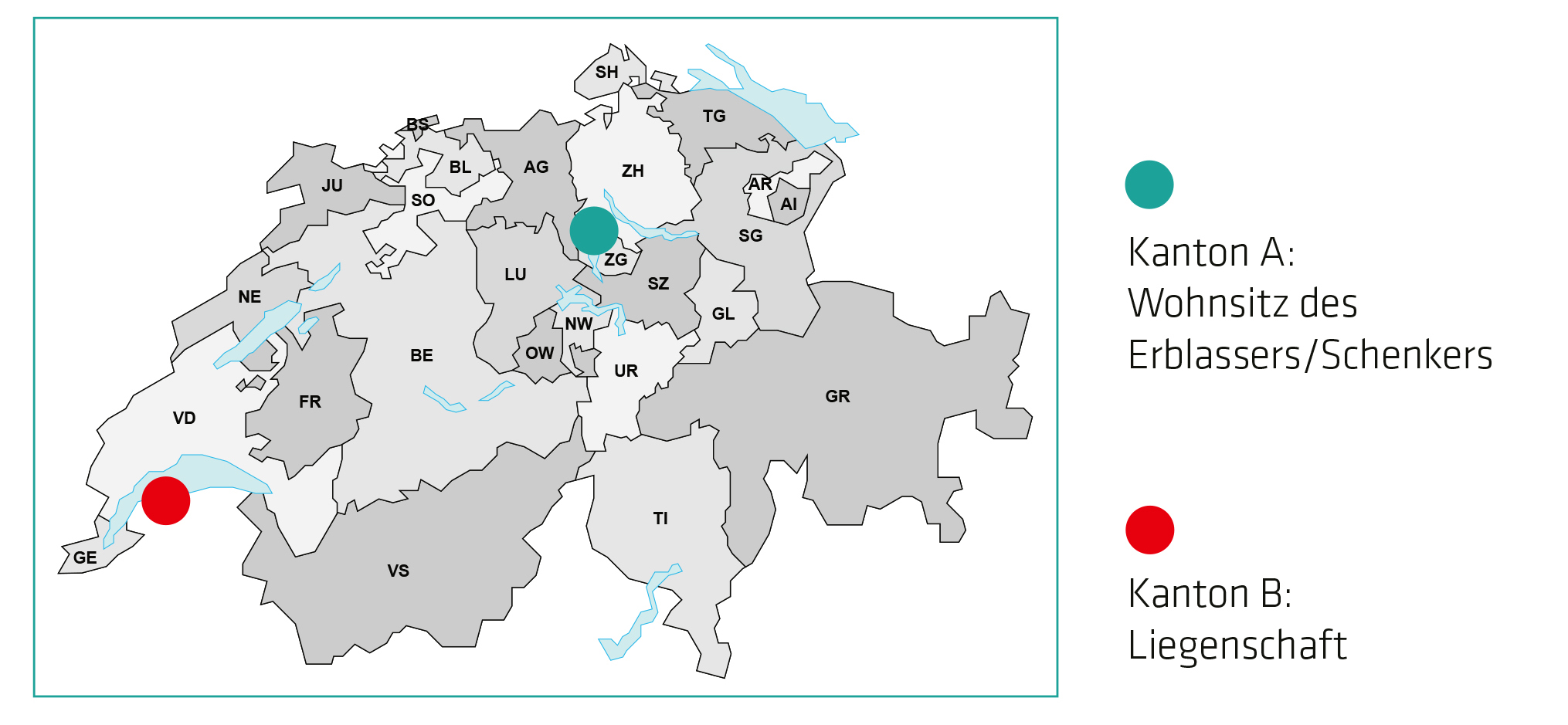

Die kantonale Steuerhoheit führt dazu, dass Erbschafts- und Schenkungssteuern in der Schweiz ein inhomogenes System bilden. Steuerlich massgebend ist grundsätzlich der letzte Wohnsitz der schenkenden oder verstorbenen Person. Bei Liegenschaften greift jedoch ein anderes Prinzip: Die Steuerpflicht richtet sich nach dem Standort der Immobilie.

Erbschafts- und Schenkungssteuer

Die Steuerpflicht besteht grundsätzlich am letzten Wohnsitz des Erblassers bzw. des Schenkers. Bei Liegenschaften ist allerdings der Kanton am Ort der Liegenschaft zur Besteuerung berechtigt.

2.1 Unterschiede bei der Steuerbefreiung

Ehegatten sind in sämtlichen Kantonen von der Erbschafts- und Schenkungssteuer befreit. Direkte Nachkommen profitieren ebenfalls in weiten Teilen der Schweiz von Steuerbefreiungen – mit wichtigen Ausnahmen: In den Kantonen Appenzell Innerrhoden (AI), Waadt (VD), Neuenburg (NE), Solothurn (SO) sowie teils in Luzern (LU) existieren Sonderregelungen. So erhebt etwa der Kanton Waadt bei der Vererbung einer Immobilie vom Vater an den Sohn eine Schenkungs- oder Erbschaftssteuer, wenn die Liegenschaft im Kantonsgebiet liegt, auch wenn der Erblasser seinen Wohnsitz in einem anderen Kanton hatte. Solche interkantonalen Konstellationen sind häufig und bergen erhebliches Konfliktpotenzial.

|

Grosseltern

|

Grosseltern

|

|

Onkel

Tanten

|

Vater

|

Mutter

|

Onkel

Tanten

|

|

Cousins

Cousinen

|

Brüder

Schwestern

|

Erblasser/Ehegatten

|

Brüder

Schwestern

|

Cousins

Cousinen

|

|

usw.

|

Neffen

Nichten

|

Kinder

|

Neffen

Nichten

|

usw.

|

|

|

usw.

|

Enkel

usw.

|

usw.

|

|

-

Ehegatten sind in allen Kantonen von der Erbschafts- bzw. Schenkungssteuer berfreit.

-

Direkte Nachkommen sind befreit, ausser in AI, VD, NE, SO (Nachlasstaxe) und LU (in einzelenen Gemeinden, jedoch keine Schenkungssteuer, wenn diese länger als 5 Jahre vor Erbgang erfolgt).

-

Übrige Erben: Besteuerung je nach Verwandtschaftsgrad und Höhe der Erbschaft bzw. Schenkung (praktisch ausschliesslich progressive Tarife). Zum Teil separate kommunale Steuern und/oder Tarife.

2.2 Steuerprogression und kommunale Tarife

Für alle übrigen Erben/-innen gilt: Die Steuerlast steigt progressiv mit dem Wert der Zuwendung und variiert stark je nach Verwandtschaftsgrad. In vielen Kantonen werden zusätzliche kommunale Tarife erhoben. Dies erschwert die Kalkulation und macht professionelle Beratung unabdingbar. Auch Aspekte wie Vorversterben, Teilverkäufe oder die Kombination aus Erbteil und Kaufpreis (z.B. bei gemischter Schenkung) können zu einer abweichenden steuerlichen Beurteilung führen.

2.3 Steuerplanungsmassnahmen

Die nachfolgende Darstellung zeigt Steuerplanungsmassnahmen bei Erbschafts- und Schenkungssteuerpflichtigen Sachverhalten:

Erbschafts- und Schenkungssteuern

|

Eltern, Geschwister, Neffen, Nichten, nicht verheiratete Paare, Dritte...

|

|

Schenkung zu Lebzeiten zwecks Nichtbesteuerung von weiteren Wertsteigerungen

|

|

Beim Kauf 1/2-Miteigentum für Partner

|

|

Begünstigtenregelung bei Lebensversicherung (Sondertarif statt Erbschaftssteuer)

|

|

Möglichkeiten mit Wohn- und Nutzungsrechten

|

|

Heiraten (wenn nicht 5 Jahre gemeinsamer Haushalt im Kanton ZG)

|

|

Regelung bei Wiederverheiratungen und Kinder aus erster Ehe (im Kanton Zug sind Stiefkinder ebenfalls steuerbefreit)

|

3. Immobiliengesellschaften als Nachfolgelösung: AG/GmbH zwischen Steuersparmodell und Familienkompromiss

Eine zunehmend verbreitete Strukturierungsform ist die Einbringung von Immobilien in Kapitalgesellschaften, insbesondere Aktiengesellschaften (AG) oder Gesellschaften mit beschränkter Haftung (GmbH). Diese bieten sowohl steuerliche Vorteile als auch familieninterne Steuerungseffekte, insbesondere bei mehreren Erben/-innen oder Nachkommen.

3.1 Nichtsteuerliche Überlegungen

Vor der Steuerplanung sollten jedoch nichtsteuerliche Aspekte geprüft werden: Entscheidungsprinzipien (Einstimmigkeit versus Mehrheit), Haftungsfragen sowie Governance-Regelungen (z.B. Aktionärbindungsverträge, Vorhandrechte, Einsitzrechte in den Verwaltungsrat) sind zentrale Elemente, um spätere Konflikte zu vermeiden. Eine Immobiliengesellschaft kann als Vehikel dienen, um Erbstreitigkeiten zu vermeiden, vorausgesetzt, die Verhältnisse sind klar geregelt.

3.2 Steuerliche Gestaltungsmöglichkeiten

Steuerlich interessant sind die Abschreibungsmöglichkeiten im Geschäftsvermögen. Während der Wertverlust im Privatvermögen steuerlich irrelevant bleibt, sind im Geschäftsvermögen jährliche Abschreibungen möglich – in der Regel 1.5% auf Land und Gebäude zusammen oder 2.0% auf das Gebäude bei getrennter Bilanzierung. Zudem können jährlich Rückstellungen für Grossreparaturen von rund 2% des Gebäudeversicherungswertes gebildet werden. Auch hier sind kantonale Regelungen zu beachten. Die Dividendenausschüttungen an den Aktionär können flexibel gestaltet werden.

Steuerliche Gegenüberstellung

|

|

Privatbesitz (-vermögen)

|

Immobilien AG/GmbH

|

|

Abzug für Unterhalt

|

Pauschalabzug möglich, sofern Mieter privat

|

nur effektiver Abzug, dafür 7 Jahre Verlustvortrag

|

|

Abschreibungen

|

nicht möglich

|

möglich (!)

|

|

Rückstellungen

|

nicht möglich

|

möglich

|

|

Kapitalgewinn bei Verkauf (Bund)

|

steuerfrei

|

steuerbar (6,5% –7,6%)

|

|

Kapitalgewinn bei Verkauf (Kanton)

|

steuerbar (Grundstückgewinnsteuer)

gilt nicht für: gewerbsmässigen Liegenschaftshandel oder sonstiges Geschäftsvermögen

|

Grundstückgewinnsteuer (z.B. SZ, ZH, UR, etc.) oder Gewinnsteuer (z.B. VS, ZG, LU, etc.)

wirtschaftliche Doppelbelastung (Dividende); Zeitpunkt der Ausschüttung ist frei wählbar

|

Ein Rechenbeispiel verdeutlicht den Vorteil: Bei Baukosten von CHF 10 Mio. (ohne Land) für eine Wohnliegenschaft mit 17 Einheiten ergibt sich bei 80 Jahren Nutzungsdauer ein jährlicher Abschreibungsbetrag von CHF 125’000. Bei einem Grenzsteuersatz von 25% resultiert eine Steuerersparnis von CHF 31’250 pro Jahr – ein langfristiger Effekt, der die Gründung einer Immobiliengesellschaft wirtschaftlich attraktiv machen kann.

3.3 Grenzen und Risiken

Demgegenüber stehen zusätzliche Kosten, etwa für Buchhaltung, Revision, Verwaltungsrat und rechtliche Beratung. Auch steuerliche Risiken – etwa die Mantelbesteuerung bei Verkauf der Gesellschaft oder die Besteuerung bei indirekter Teilliquidation – dürfen nicht vernachlässigt werden. Die Wahl der Rechtsform sowie die konkrete Gestaltung sollten deshalb in enger Abstimmung mit Steuerberatenden und Jurist/-innen erfolgen.

Fazit

Die Nachfolgeplanung im Bereich von Immobilienvermögen ist steuerlich hochsensibel und rechtlich vielschichtig. Grundstückgewinnsteuer, Erbschafts- und Schenkungssteuer sowie strukturelle Optionen wie die Immobiliengesellschaft bilden ein Geflecht aus Chancen und Risiken. Wer rechtzeitig plant, kantonale Unterschiede beachtet und eine professionelle Beratung in Anspruch nimmt, kann erhebliche Steuerlasten vermeiden und eine tragfähige Familienstrategie entwickeln. Die zentrale Herausforderung besteht darin, steuerliche Optimierung mit familiärem Ausgleich und rechtlicher Absicherung zu vereinen – ein Anspruch, der vorausschauendes Handeln erfordert.